Boafgiftsloven

De enkelte bestemmelser er forsynet med udførlige kommentarer, hvortil der kræves

adgangskode. Disse findes ved at clicke på de enkelte paragraffer i lovteksten nedenfor.

Almindelige

bemærkninger

Specielle

bemærkninger

Lovændringer

Afsnit I: Afgift af dødsboer m.v.

Kapitel 1: Det afgiftspligtige område og afgifternes størrelse

§§ 1-7

Kapitel 2: Afgiftspligtens indtræden og omfang §§ 8-9

Kapitel 3: Opgørelse af afgiftsgrundlaget §§ 10-18

Kapitel 4: Indbetaling af afgifterne §§ 19-21

Afsnit II: Afgift af gaver

Kapitel 5: Det afgiftspligtige område, afgiftens størrelse

og afgiftspligtens indtræden §§ 22-25

Kapitel 6: Opgørelse og indbetaling af afgiften §§ 26-30

Afsnit III: Fælles bestemmelser

Kapitel 7: Regulering af beløb, oplysningspligt m.v. §§ 31-34

Kapitel 8: Bestemmelser om klage, henstand m.v. §§ 35-37

Kapitel 9: Bestemmelser om renter, inddrivelse m.v. §§ 38-40

Kapitel 10: Straffebestemmelser §§ 41-43

Kapitel 11: Ikrafttrædelse og overgangsbestemmelser §§ 44-51

Bilag 1

Lovændringer

Lov nr. 426 af 14.06.1995 om afgift af dødsboer og gaver, jfr. lovbekg.

nr. 595 af 12.08.1998, som ændret ved

ved lov nr. 910 af 16.12.1998 (ændring af § 13 a, stk. 4 og 5 fra d. 01.01.1999),

ved lov nr. 143 af 17.03.1999 (indkomstskattepligtige pensionsordninger fra d. 01.01.1999),

ved lov nr. 166 af 24.03.1999 (ændring af § 3, stk. 2 fra d. 01.01.2000),

ved lov nr. 383 af 02.06.1999 (ændring af § 29, stk. 2 fra d. 01.01.2000),

ved lov nr. 386 af 02.06.1999 (ændring af bl. a. § 14 og § 24 fra d. 01.07.1999),

ved lov nr. 946 af 20.12.1999 (ny § 3, stk. 3 fra d. 01.01.2000),

ved

lov nr. 956 af 20.12.1999 (ændring af morarente i

§ 38 med virkning fra d. 01.01.2002),

ved

lov nr. 958 af 20.12.1999 (ændring af § 13 a, stk. 2. 1. pkt. om passivering

fra d. 01.01.2000),

ved § 2 i

lov nr. 105 af 14.02.2000 (Ændring af § 5, stk. 4, 1. pkt. om arveafkald

fra d. 01.01.2000),

ved § 37 i

lov nr. 165 af 15.03.2000 (ændring af BAL § 38 fra d. 01.01.2002) og

ved § 7 i

lov nr. 1029 af 22.11.2000 (ændring af § 41, stk. 3 om hæftestraf fra d.

01.07.2001).

ved § 4 i

lov nr. 1279 af 20.12.2000 (ændring af § 13 a, stk. 4 og 5 om passivposter

fra d. 01.01.2001)

ved § 3 i lov nr. 458 af 09.06.2004

(Ændring af § 12, stk. 1, 2. pkt., § 29, stk. 2, sidste pkt., og ophævelse § 31,

stk. 3) fra d. 10.06.2004

ved § 4 i

lov nr. 426 af 06.06.2005 (Ændring af § 13 a, stk. 4, 3. pkt. og § 13 a,

stk. 5 fra og med indkomståret 2005).

ved § 9 i

lov nr. 428 af 06.06.2005 (Konsekvensændringer som følge af kommunalreformen

m.v.) Fra d. 01.11.2005

ved § 1 i

lov nr. 1414 af 21.12.2005 (Ændringer som følge af aktieavancebeskatningsloven)

Fra d. 01.01.2006.

ved § 2 i

lov nr. 406 af 08.05.2006 (Udjævningsreserver i kredit- og kautionsforsikringsselskaber,

ændrede regler for skov- og ejerboligfordeling m.v.) fra d.09.05.2006

ved § 60 i

lov nr. 538 af 08.06.2006 (Politi- og domstolsreform) fra d. 01.01.2007.

Nu

lovbekg. nr. 971 af 22.09.2006, som ændret ved

§ 6 i lov

nr. 516 af 06.06.2007 (Begunstigelser i forsikringsordninger og ændringer

som følge af arveloven m.v.) fra d. 01.01.2008.

§ 4 i

lov nr. 540 af 06.06.2007 (CFC-beskatning og indgreb mod kapitalfonde m.v.)

fra d. 01.07.2007 med virkning for indkomståret 2007 og senere indkomstår.

Nu

lovbekg. nr. 1159 af 04.10.2007, som ændret ved

§ 4 i lov nr. 521 af 17.06.2008

(Forhøjelse af grænser for skattefritagelse, ændringer som følge af arveloven og

nye aktieavancebeskatningsregler m.v.) fra d. 01.07.2008 og finder anvendelse, når

en person er afgået ved døden efter lovens ikrafttræden.

§ 78 i lov nr. 1336 af 19.12.2008

(Konsekvensændringer som følge af

lov om inddrivelse af gæld til det offentlige) fra d. 01.01.2009.

§ 10 i lov nr. 1344

af 19.12.2008 (Indsats mod skatte- og afgiftsunddragelse - Fairplay III

og fradrag for børnebidragsrestancer i kontanthjælp, starthjælp og introduktionsydelse)

fra d. 01.01.2009.

§ 13 i lov nr. 521 af 12.06.2009

(Forenkling af reglerne om opkrævning af arbejdsmarkedsbidrag og konsekvensændringer

som følge af Forårspakke 2.0 m.v.) fra d. 13.06.2009 og har virkning

fra og med indkomståret 2010.

§ 6 i lov nr. 221 af

21.03.2011 (Revision af dødsboskifteloven m.v.) fra d. 01.07.2011.

Nu lovbekg.

nr. 327 af 02.04.2012, som ændret ved

§ 5 i

lov nr. 1354 af 21.12.2012 (Udvidelse af årsopgørelsesordningen,

indberetning af udbytter m.v.) fra d. 01.01.2013

§ 3 i lov nr. 792

af 28.06.2013 (Aftaler om Vækstplan DK m.v. – nedsættelse af skattesatsen

for selskaber, forhøjelse af lønsumsafgiften for finansielle virksomheder og fastholdelse

af selskabsskattesatsen for kulbrinteindkomst m.v.) fra d. 01.01.2013.

Nu lovbekg. nr.

47 af 12.01.2015, som ændret ved

§ 2 i

lov nr. 540 af 29.04.2015 (Skattelypakke om trusts, værdiansættelse af aktiver

i forbindelse med bindende svar og international omgåelsesklausul samt udskydelse

af selvangivelsesfristen for selskaber m.v., lempelse af sanktionen ved manglende

registrering af underskud og korrektion af satserne for vægtafgift af personbiler

m.v.). Har virkning for trusts og fonde, der stiftes eller hvor der foretages indskud

den 1. juli 2015 eller senere.

§ 6 i lov nr. 1888

af 29.12.2015 (Momsgodtgørelse for ambassader m.v., bemyndigelse til momskontrol

af betalingsoplysninger, tilpasning af reglerne om herboende repræsentant for motoransvars-

og lystfartøjsforsikringer, tilpasning af adgangen til registrering af oplysninger

i Køretøjsregisteret, afskaffelse af befordringsfradrag m.v. for skattefritagne

personer m.v.) fra d. 01.01.2016.

§ 14 i lov

nr. 550 af 30.05.2017 (Ændringer som følge af lov om ægtefællers økonomiske

forhold) fra d. 01.01.2018.

§ 1 i lov

nr. 683 af 08.06.2017 (Nedsættelse af bo- og gaveafgiften ved generationsskifte

af erhvervsvirksomheder og genoptagelse af skatteansættelsen for værdipapirer m.v.)

fra d. 01.07.2017.

§ 7 i lov

nr. 688 af 08.06.2017 (Ny vurderingsankenævnsstruktur, regler om klagebehandling

af vurderingssager og ændringer som følge af en ny ejendomsvurderingslov m.v.) fra

d. 01.01.2018.

§ 1 i

lov nr. 1589 af 27.12.2019 (Ensartet bo- og gaveafgift ved generationsskifte

og indførelse af retskrav på henstand og forlænget henstandsperiode) fra d. 01.01.2020.

§ 2 i

lov nr. 1836 af 08.12.2020 (Beskatning ved overdragelse af erhvervsvirksomheder

til erhvervsdrivende fonde) fra d. 01.01.2021.

§ 4 i lov

nr. 1179 af 08.06.2021 (EU-retlig tilpasning af foreningsbeskatningen, diverse

justeringer af investeringsinstitutters beskatning, skattefritagelse af selvejende

plejehjem og plejeboliger, forhøjelse af det skattefri bundfradrag for ydelser fra

sociale fonde m.v., indberetning af udbytter af aktier m.v. registreret i en dansk

værdipapircentral og kontoført af en udenlandsk kontofører og ændringer som følge

af det midlertidige forbud mod hold af mink m.v.) fra d. 01.07.2021.

§ 2 i lov

nr. 903 af 21.06.2022 (Justeringer af tilbagebetalingsordningen m.v.) fra d. 01.07.2022.

Nu lovbekg. nr.

11 af 06.01.2023, som ændret ved

§ 7 i lov nr. 1795 af

28.12.2023 (Gennemførelse af aftale om skærpede og hurtigere sanktioner på

skatteområdet) fra d. 01.01.2024.

§ 3 i lov nr. 482 af

22.05.2024 (Udmøntning af dele af aftale om reform af personskat)

fra hhv. d. 01.01.2026 og d. 01.01.2027.

§ 1 i lov nr. 682 af

11.06.2024 (Bo- og gaveafgiftsfritagelse) fra d. 13.06.2024.

§ 2 i lov nr. 1694 af

30.12.2024 (Ny opkrævningsløsning for visse krav, renteharmonisering, hæftelse

for kildeskat efter solvent likvidation og sikring af rentekrav ved udbetaling af

refusion af kildeskat til modtagere af udbytter, renter og royalties m.v.)

fra d. 01.01.2025.

§ 1 i lov nr. 369 af

09.04.2025 (Nedsættelse af boafgiften og gaveafgiften og indførelse af et retskrav på en

skematisk værdiansættelse ved overdragelse af erhvervsvirksomheder til et nært familiemedlem,

bedre mulighed for succession ved overdragelse af ejendomsvirksomheder og lempelse

af pengetankregler m.v.) fra hhv. d. 11.04.2025 og d. 01.01.2027.

§ 4 i lov nr. 562

af 27.05.2025 (Alternativer til anvendelse af ejendomsværdier til beskatningsformål for landbrugs-

og skovejendomme samt erhvervsejendomme, grundskyld og dækningsafgift i visse udstykningstilfælde m.v.)

fra d. 01.07.2025 med virkning for overdragelser og udlodninger fra dødsboer, hvor der på tidspunktet

for overdragelsen eller udlodningen af ejendommen er meddelt ejeren en vurdering af ejendommen

pr. 01.03.2021 eller senere efter ejendomsvurderingslovens §§ 5 eller 6.

§ 2 i lov nr. 563

af 27.05.2025 (Udmøntning af skatteinitiativerne i regeringens landdistriktsudspil og

regeringens udspil om familier i alle regnbuens farver m.v.) fra d. 01.06.2025.

Kapitel 1: Det afgiftspligtige område og afgifternes størrelse

§ 1. Efter bestemmelserne

i denne lov skal der betales en boafgift på 15 pct. til staten, jf. dog

§§ 1 a og 1 b, af de værdier, som en afdød person efterlader

sig.

Stk. 2. Der skal betales en tillægsboafgift på 25 pct.

af den del af værdierne, som tilfalder andre end

a) afdødes afkom, afdødes stedbørn og deres afkom samt børn, som afdøde

efter børnelovens § 27 a, stk. 2 eller 4,

har afgivet erklæring om medmoderskab til, og disse børns afkom,

b) afdødes forældre og en mand, som har afgivet erklæring om medmoderskab til afdøde

efter børnelovens § 27 a, stk. 2 eller 4,

c) afdødes barns eller stedbarns ikke fraseparerede

ægtefælle, uanset om barnet eller stedbarnet lever eller er afgået ved døden,

d) personer, der har haft fælles bopæl med afdøde

i de sidste 2 år før dødsfaldet, og personer, der tidligere har haft fælles bopæl

med afdøde i en sammenhængende periode på mindst 2 år, når den fælles bopæl er ophørt

alene på grund af institutionsanbringelse, herunder i en ældrebolig, eller en person,

der på tidspunktet for dødsfaldet levede sammen på fælles bopæl med afdøde og venter,

har eller har haft et barn sammen med afdøde, herunder også når den fælles bopæl

er ophørt på grund af institutionsanbringelse, herunder i en ældrebolig,

e) afdødes fraseparerede eller fraskilte ægtefælle,

f) plejebørn, der har haft bopæl hos afdøde i en

sammenhængende periode på mindst 5 år, når opholdet er begyndt, inden plejebarnet

fyldte 15 år, og højst en af plejebarnets forældre har haft bopæl hos

afdøde sammen med plejebarnet, og

g) afdødes søskende.

Stk. 3.

Der skal endvidere betales en tillægsboafgift på 25 pct. af den del af værdierne,

hvortil der er knyttet betingelser, som bevirker, at det ikke inden afgiftens betaling

vides, om værdierne kan blive omfattet af tillægsboafgiften.

§ 1, stk. 2, litra d er ændret ved § 6.1 i lov nr. 516 af 06.06.2007 fra d. 01.01.2008. I

§ 1, stk. 2, litra d, indsættes efter »i en ældrebolig,«: »eller en person,

der på tidspunktet for dødsfaldet levede sammen på fælles bopæl med afdøde og venter,

har eller har haft et barn sammen med afdøde, herunder også når den fælles bopæl

er ophørt på grund af institutionsanbringelse, herunder i en ældrebolig,«.

§ 1, stk. 1 er ændret ved § 1.1 i lov nr. 683 af 08.06.2017 fra d. 01.07.2017 og har virkning

for udlodninger fra boer vedrørende personer, der er afgået ved døden den 1. januar

2016 eller senere, og for personer, for hvilke der er afsagt dødsfaldskendelse eller

dødsformodningsdom den 1. januar 2016 eller senere. I § 1, stk. 1, indsættes efter

»staten«: », jf. dog §§ 1 a og 1 b,«.

§ 1, stk. 4 er indsat ved § 1.1 i lov nr. 1589 af 27.12.2019 fra d. 01.01.2020.

§ 1, stk. 2, litra f er ændret ved § 3.1 i lov

nr. 482 af 22.05.2024 fra d. 01.01.2027 med virkning for arv og erhvervelser, der er afgiftspligtige i 2027 eller

senere. I § 1, stk. 2, litra f, ændres »med plejebarnet.« til: »med plejebarnet, og«.

§ 1, stk. 2, litra g er indsat ved § 3.2 i lov

nr. 482 af 22.05.2024 fra d. 01.01.2027 med virkning for arv og erhvervelser, der er afgiftspligtige

i 2027 eller senere.

§ 1, stk. 4 er ophævet ved § 1.1 i lov nr. 369 af

09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere.

Hidtidig formulering: Stk. 4. Hvis afdøde ikke har efterladt sig

afkom, finder stk. 1 tilsvarende anvendelse på aktier og virksomheder, som tilfalder afdødes søskende og disses børn

og børnebørn, hvorefter reglerne om tillægsboafgift ikke finder anvendelse, når

betingelserne i § 1 a, stk. 1, 1. pkt., og stk. 2 og 3, er

opfyldt. Foretager arvingen eller legataren inden udløbet af en periode på 3 år

fra udlodningen direkte eller indirekte en hel eller delvis overdragelse af aktier

eller virksomheder, der er omfattet af 1. pkt., skal der betales tillægsboafgift

efter stk. 2 af denne del af arven, idet forhøjelsen af afgiften dog reduceres forholdsmæssigt

til den andel af 3-årsperioden, som ikke er udløbet ved overdragelsen. Afgiftspligten

efter 2. pkt. påhviler arvingen eller legataren. § 1 b, stk. 2 og 3, finder tilsvarende anvendelse.

§ 1, stk. 2, litra a er ændret ved § 2.1 i lov nr. 563

af 27.05.2025 fra d. 01.06.2025 med virkning for arv og erhvervelser, hvor afgiftspligten indtræder

d. 01.06.2025 eller senere. Hidtidig formulering: a) afdødes afkom,

stedbørn og disses afkom,

§ 1, stk. 2, litra b er ændret ved § 2.2 i lov nr. 563

af 27.05.2025 fra d. 01.06.2025 med virkning for arv og erhvervelser, hvor afgiftspligten indtræder

d. 01.06.2025 eller senere. I § 1, stk. 2, litra b, indsættes efter »forældre«: »og en mand, som har afgivet

erklæring om medmoderskab til afdøde efter børnelovens § 27 a, stk. 2 eller 4«.

§ 1 a.

Boafgiften betales med den i stk. 4 anførte sats af værdien af aktier og virksomheder,

der tilfalder en fysisk person, der opfylder betingelserne i

dødsboskattelovens § 36, stk. 1, for succession i det overdragne, og som

efter dødsboskattelovens § 37, stk. 1, 1. og

2. pkt., kan succedere med hensyn til værdier, der overstiger modtagerens

andel i boet, og som ikke er omfattet af den personkreds, hvor der skal betales

tillægsboafgift af arv. Hvis afdøde ikke har efterladt sig afkom, finder 1. pkt.

tilsvarende anvendelse på aktier og virksomheder, som tilfalder afdødes søskendes børn

og børnebørn, hvorefter reglerne om tillægsboafgift ikke finder anvendelse.

Stk. 2. Følgende er en betingelse ved anvendelsen

af stk. 1:

1) Afdøde har ejet virksomheden det seneste år umiddelbart forud for dødsfaldet

ved ejerskab af en personligt ejet virksomhed eller ved ejerskab af aktier i et

selskab, der direkte eller indirekte har ejet virksomheden i den anførte periode.

2) Afdøde eller dennes nærtstående har i mindst 1 år af afdødes ejertid deltaget

aktivt i virksomheden enten ved i en personligt ejet virksomhed at have deltaget

i driften af virksomheden i et ikke uvæsentligt omfang eller ved i en virksomhed

i selskabsform at have deltaget i selskabets ledelse. Som afdødes nærtstående anses

afdødes ægtefælle, søskende, søskendes afkom og den i § 22, stk. 1

og 2, anførte personkreds.

Stk. 3. Stk. 1 finder anvendelse, uanset at boet

har valgt beskatning efter dødsboskattelovens

§ 28, stk. 3, at der ved udlodningen ikke konstateres en gevinst, at dødsboet

er fritaget for at betale indkomstskat efter dødsboskattelovens

§ 6, stk. 1, 1. pkt., eller at udlodningen ikke opfylder

dødsboskattelovens § 38.

Stk. 4. Boafgiften efter stk. 1 udgør 13 pct.

i boer vedrørende personer, der er afgået ved døden i 2016 eller 2017, 7 pct. i

boer vedrørende personer, der er afgået ved døden i 2018, 6 pct. i boer vedrørende

personer, der er afgået ved døden i 2019, og 10 pct. i boer vedrørende personer,

der er afgået ved døden den 1. oktober 2024 eller senere. 1. pkt. finder tilsvarende anvendelse

for boer efter personer, for hvilke der afsiges dødsfaldskendelse eller dødsformodningsdom

i de anførte år.

§ 1 a er indsat ved § 1.2 i lov nr. 683 af 08.06.2017 fra d. 01.07.2017 og har virkning

for udlodninger fra boer vedrørende personer, der er afgået ved døden den 1. januar

2016 eller senere, og for personer, for hvilke der er afsagt dødsfaldskendelse eller

dødsformodningsdom den 1. januar 2016 eller senere.

§ 1 a, stk. 1 er ændret ved § 1.2 i lov nr. 1589 af 27.12.2019 fra d. 01.01.2020. I § 1 a,

stk. 1, 1. pkt., ændres »Boafgiften betales« til: »I boer vedrørende personer, der

er afgået ved døden i 2016, 2017, 2018 eller 2019, betales boafgiften«.

§ 1 a, stk. 4 er ændret ved § 1.3 i lov nr. 1589 af 27.12.2019 fra d. 01.01.2020. I § 1 a,

stk. 4, 1. pkt., ændres »2018,« til: »2018, og«, og », og 5 pct. i boer vedrørende

personer, der er afgået ved døden i 2020 eller senere« udgår.

§ 1 a, stk. 1 er ændret ved § 1.2 i lov nr. 369 af

09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere.

I § 1 a, stk. 1, 1. pkt., ændres »I boer vedrørende personer, der er afgået ved døden i 2016, 2017, 2018

eller 2019, betales boafgiften« til: »Boafgiften betales«.

§ 1 a, stk. 1 er ændret ved § 1.3 i lov nr. 369 af

09.04.2025 fra d. 01.01.2027 med virkning for arv og erhvervelser, der er afgiftspligtige i 2027 eller senere.

I § 1 a, stk. 1, 2. pkt., ændres »søskende og disses børn« til: »søskendes børn«.

§ 1 a, stk. 4 er ændret ved § 1.4 i lov nr. 369 af

09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere.

I § 1 a, stk. 4, 1. pkt., udgår »og«, og efter »2019« indsættes: », og 10 pct. i boer vedrørende

personer, der er afgået ved døden den 1. oktober 2024 eller senere«.

§ 1 b.

Foretager arvingen eller legataren inden udløbet af en periode på 3 år fra udlodningen

direkte eller indirekte en hel eller delvis overdragelse af aktier eller virksomheder,

der er omfattet af § 1 a, forhøjes boafgiften efter

§ 1 a, stk. 1, til 15 pct., og en eventuel fritagelse for tillægsboafgift bortfalder,

idet forhøjelsen af afgiften dog reduceres forholdsmæssigt

til den andel af 3-årsperioden, som ikke er udløbet ved overdragelsen. Den forhøjede boafgift

efter 1. pkt. beregnes af handelsværdien af det overdragne, uanset om værdiansættelsen er foretaget

efter § 12 a ved den oprindelige afgiftsberegning af aktierne eller virksomheden. Afgiftspligten

efter 1. pkt. påhviler arvingen eller legataren.

Stk. 2. Stk. 1 finder ikke anvendelse, hvis overdragelsen

sker som følge af arvingens eller legatarens død, livstruende sygdom eller ved gave

til en erhverver omfattet af den i § 22, stk. 1, anførte personkreds.

Stk. 1 finder endvidere ikke anvendelse, hvis overdragelsen sker ved en skattefri

virksomhedsomdannelse eller skattefri omstrukturering, hvis der ved virksomhedsomdannelsen

eller omstruktureringen ikke sker vederlæggelse med andet end aktier i det modtagende

selskab. I sådanne tilfælde finder betingelsen i 1. pkt. i restløbetiden anvendelse

på de aktier, der er modtaget som vederlag. Stk. 1 finder endvidere ikke anvendelse,

hvis overdragelsen sker som følge af lov om aflivning af og midlertidigt forbud

mod hold af mink.

Stk. 3. Har arvingen eller legataren hjemsted

i et land, der ikke er omfattet af overenskomst af 7. december 1989 mellem de nordiske lande om bistand

i skattesager, Rådets direktiv 2010/24/EU af 16. marts 2010 eller OECD og Europarådets konvention om administrativ bistand i skattesager,

er anvendelsen af § 1 a, stk. 1, indtil udløbet af den i stk.

1 anførte 3-årsperiode betinget af, at der over for told- og skatteforvaltningen

stilles betryggende sikkerhed for en eventuel afgiftsforhøjelse efter stk. 1. Sikkerheden

skal stå i passende forhold til det eventuelle forhøjelsesbeløb og kan stilles i

form af aktier, obligationer, der er optaget til handel på et reguleret marked,

bankgaranti eller anden betryggende sikkerhed efter skatteministerens bestemmelse.

Har personen hjemsted i et land, der er omfattet af overenskomsten, direktivet eller

konventionen nævnt i 1. pkt., og flytter personen efterfølgende til et land, der

ikke er omfattet af nævnte overenskomst, direktiv eller konvention, forhøjes boafgiften

efter stk. 1, medmindre der stilles betryggende sikkerhed, jf. 2. pkt. Har personen

hjemsted i et land, der ikke er omfattet af overenskomsten, direktivet eller konventionen

nævnt i 1. pkt., og flytter personen efterfølgende til et land, der er omfattet

af nævnte overenskomst, direktiv eller konvention, frigives den stillede sikkerhed

efter anmodning.

Stk. 4. Har overdragelsen af et aktiv omfattet

af § 1 a, stk. 1, medført et skattemæssigt tab, der kan udnyttes

af boet, modregnes den i 2. pkt. anførte procentsats af arvens værdi i skatteværdien

af tabet ved opgørelsen af boets skattepligtige indkomst. Procentsatsen udgør 2

pct. i boer vedrørende personer, der er afgået ved døden i 2016 eller 2017, 8 pct.

i boer vedrørende personer, der er afgået ved døden i 2018, 9 pct. i boer vedrørende

personer, der er afgået ved døden i 2019, og 5 pct. i boer vedrørende personer, der

er afgået ved døden den 1. oktober 2024 eller senere.

§ 1 b er indsat ved § 1.2 i lov nr. 683 af 08.06.2017 fra d. 01.07.2017 og har virkning

for udlodninger fra boer vedrørende personer, der er afgået ved døden den 1. januar

2016 eller senere, og for personer, for hvilke der er afsagt dødsfaldskendelse eller

dødsformodningsdom den 1. januar 2016 eller senere.

§ 1 b, stk. 4 er ændret ved § 1.4 i lov nr. 1589 af 27.12.2019 fra d. 01.01.2020. I § 1 b,

stk. 4, 2. pkt., ændres »2018,« til: »2018, og«, og », og 10 pct. i boer vedrørende

personer, der er afgået ved døden i 2020 eller senere« udgår.

§ 1 b, stk. 2, 4. pkt. er indsat ved § 4.1 i lov nr. 1179 af 08.06.2021 fra d. 01.07.2021 med virkning

for overdragelser, der er sket d. 29.12.2020 eller senere.

§ 1 b, stk. 1 er ændret ved § 1.5 i lov nr. 369 af

09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere.

I § 1 b, stk. 1, 1. pkt., indsættes efter »15 pct.,«: »og en eventuel fritagelse for tillægsboafgift bortfalder,«.

§ 1 b, stk. 1, 2. pkt. er indsat ved § 1.6 i lov nr. 369 af

09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere. 2. pkt. bliver

herefter 3. pkt.

§ 1 b, stk. 4 er ændret ved § 1.7 i lov nr. 369 af

09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere.

I § 1 b, stk. 4, 2. pkt., udgår »og«, og efter »2019« indsættes: », og 5 pct. i boer vedrørende

personer, der er afgået ved døden den 1. oktober 2024 eller senere«.

§ 2.

Boer, der udlægges efter

kapitel 12 i lov om skifte af dødsboer, er undtaget fra afgiftspligten.

§ 3.

Undtaget fra afgiftspligten er endvidere

a) arv og forsikringer m.v., der tilfalder afdødes ikke

fraseparerede ægtefælle, jf. dog

§ 14, stk. 2

b) udbetalinger,

der er helt eller delvist indkomstskattepligtige efter

pensionsbeskatningsloven, medmindre udbetalingen hidrører fra en ordning

svarende til en dansk kapitalpensionsordning,

c) afgiftspligtige

udbetalinger fra en pensionsordning som nævnt i

pensionsbeskatningslovens § 25, stk. 1, nr. 6, eller

§ 29, stk. 1, til en frasepareret eller fraskilt ægtefælle, der senest

som led i skiftet af fællesboet ved separationen eller skilsmissen er indsat som

uigenkaldeligt begunstiget,

d) forsikringer m.v., der udbetales fra Arbejdsmarkedets Tillægspension,

lovpligtige ulykkesforsikringer og arbejdsgiverbetalte ulykkesforsikringer i anledning

af arbejdsulykker,

e) forsikringsbeløb

eller den del deraf, som en begunstiget selv har betalt præmierne eller vederlaget

for, og

f) brugs- og indtægtsnydelser,

g) Arv,

legat og forsikring m.v., der tilfalder fonde, foreninger, stiftelser m.v. og religiøse

samfund, der er godkendt efter § 3, stk. 2, til at modtage

arv, legat og forsikring m.v. afgiftsfrit eller er godkendt i henhold til

ligningslovens §§ 8 A eller 12,

h) arv og legat i form af aktier m.v., der tilfalder fonde, når overdragelsen er

omfattet af aktieavancebeskatningslovens

§§ 35 C-35 F, og

i) arv som følge af udbetaling af kompensation efter ejendomsvurderingslovens §§ 74-76.

Stk. 2. Skatteministeren er bemyndiget til at bevilge afgiftsfritagelse

for arv, legat og forsikring m.v., som ikke er omfattet af stk. 1, litra g, og som

tilfalder offentlige institutioner, den danske folkekirke, valgmenigheder, religiøse

samfund, foreninger, selskaber eller stiftelser med almenvelgørende eller andet

almennyttigt formål, jf. dog

§ 14, stk. 2.

Stk. 3. Udbetalinger m.v. fra stater, fonde, organisationer m.v. er undtaget

fra boafgiftspligten, såfremt de er udbetalt som følge af nazistiske overgreb mod

personer under Anden Verdenskrig.

Fra d. 01.07.1999 er der ifølge lov nr. 386 af 02.06.1999 sket

følgende ændringer

1. I § 3, stk. 1, litra a, indsættes efter »ægtefælle« : », jf. dog §

14, stk. 2«.

2. I § 3, stk. 2, indsættes efter »almennyttigt formål« : », jf. dog § 14, stk.

2«.

§ 3, stk. 2 og 3 er trådt i kraft d. 01.01.2000

§ 3, stk. 1 b, er indsat ved lov nr. 143 af 17.03.1999 med virkning fra

d. 01.01.1999.

§ 3, stk. 1 f, er indsat ved lov nr. 166 af 24.03.1999 med virkning fra d. 01.01.2000.

Der var i loven sket en fejlagtig litrering, da man har overset ændringerne ved

lov nr. 143 af 17.03.1999. Ved § 5 i lov nr. 386 af 02.06.1999 er litreringen blevet

rettet

§ 3, stk. 3 er indsat ved lov nr. 946 af 20.12.1999 med virkning fra d. 01.01.2000.

§ 3, stk. 1, litra c er indsat ved § 6.2 i lov nr. 516 af 06.06.2007 fra d. 01.01.2008.

§ 3, stk. 2 er ændret ved § 6.1 i

lov nr. 1888 af 29.12.2015 fra d. 01.01.2016.

I § 3, stk. 2, ændres »litra f« til: »litra g«.

§ 3, stk. 1, litra f er ændret ved § 2.1 i lov nr. 1836 af 08.12.2020 fra d. 01.01.2021. I § 3, stk.

1, litra f, ændres »brugs- og indtægtsnydelser og« til: »brugs- og indtægtsnydelser,«.

§ 3, stk. 1, litra g er ændret ved § 2.2 i lov nr. 1836 af 08.12.2020 fra d. 01.01.2021. I § 3, stk.

1, litra g, ændres »ligningslovens § 8 A eller § 12.« til: »ligningslovens §§ 8

A eller 12, og«.

§ 3, stk. 1, litra h er indsat ved § 2.3 i

lov nr. 1836 af 08.12.2020 fra d. 01.01.2021. Litra h har

alene virkning for overdragelse af aktier, der sker d. 01.01.2021 eller senere,

og som for både overdrageren og fonden sker i indkomståret 2021 eller senere indkomstår.

§ 3, stk. 1, litra g er ændret ved § 2.1 i lov

nr. 903 af 21.06.2022 fra d. 01.07.2022. I § 3, stk. 1, litra g, ændres »ligningslovens §§ 8 A eller 12, og«

til: »ligningslovens §§ 8 A eller 12,«.

§ 3, stk. 1, litra h er ændret ved § 2.2 i lov

nr. 903 af 21.06.2022 fra d. 01.07.2022. I § 3, stk. 1, litra h, ændres »aktieavancebeskatningslovens §§ 35 C-35 F.«

til: »aktieavancebeskatningslovens §§ 35 C-35 F, og«.

§ 3, stk. 1, litra i er indsat ved § 2.3 i

lov nr. 903 af 21.06.2022 fra d. 01.07.2022.

§ 3 a. Arv, der fra en regent

tilfalder den, til hvem tronen overgår, dennes ægtefælle, den nye tronfølger eller dennes ægtefælle,

er undtaget fra boafgiftspligten. 1. pkt. finder tilsvarende anvendelse for arv, der fra en tidligere

regent tilfalder regenten, dennes ægtefælle, tronfølgeren eller dennes ægtefælle. 1. pkt. finder tilsvarende

anvendelse for arv, der fra en ægtefælle til regenten tilfalder tronfølgeren eller dennes ægtefælle, og arv,

der fra en ægtefælle til en tidligere regent tilfalder regenten, dennes ægtefælle, tronfølgeren eller

dennes ægtefælle. 3. pkt. omfatter også arv fra en ægtefælle til en afdød regent eller afdød tidligere regent.

Stk. 2. Stk. 1 finder tilsvarende anvendelse, når retten til kapital

overgår ved succession mellem personerne som nævnt i stk. 1.

§ 3 a er indsat ved § 1.1

i lov nr. 682 af 11.06.2024 fra d. 13.06.2024

med virkning fra d. 01.01.2024.

§ 4.

Boafgifterne beregnes af den godkendte arvebeholdning i en boopgørelse efter

§ 10, stk. 1 og 2, og af den godkendte formue i en anmeldelse efter

§ 10, stk. 3-7, efter fradrag af de i

§ 3 nævnte beløb.

§ 5.

Giver en arving helt eller delvis afkald på falden arv, anses den, til fordel for

hvem afkaldet er givet, for arving til den pågældende arv ved afgiftsberegningen.

Stk. 2. Arveafkald kan med den i stk. 1 nævnte afgiftsmæssige

virkning gives til fordel for egne livsarvinger, boets øvrige arvinger eller den,

der ifølge testamente ville arve, hvis afkaldsgiver var død før arvelader. Afkaldet

kan ikke i øvrigt gøres betinget.

Stk. 3. Er afkald givet mod vederlag, anses vederlaget

som arv til afkaldsgiver.

Stk. 4. Afkald skal være meddelt over for skifteretten

inden indlevering af den endelige boopgørelse, dog senest inden udlodning i et bo

påbegyndes. Uanset 1. pkt. kan der dog være foretaget acontoudlodning til en længstlevende

ægtefælle og udlodning til opfyldelse af legater, jf.

§ 14, 1. pkt., i lov om skifte af dødsboer. Afkald på erhvervelser, som

ikke indgår i et bo, jf.

§ 10, stk. 3, 4, 6 og 7, skal være meddelt over

for skifteretten senest samtidig med anmeldelsen.

§ 5, stk. 4, 2. pkt. er indsat ved § 2 i lov nr. 105 af 14.02.2000 d. 01.01.2000.

§ 5, stk. 4 er ændret ved

§ 6.2 i lov nr. 221 af

21.03.2011 fra d. 01.07.2011. Hidtidig formulering:

Stk. 4. Afkald skal være meddelt over for skifteretten inden indlevering af den

endelige boopgørelse, dog senest inden udlodning i et bo påbegyndes. Afkald på erhvervelser,

som ikke indgår i et bo, jf.

§ 10, stk. 3, 4, 6 og 7, skal være meddelt over for skifteretten senest samtidig med anmeldelsen.

Uanset 1. pkt. kan der dog foretages acontoudlodning til en længstlevende ægtefælle.

§ 6.

Boafgiften beregnes

a)

i et bo af den del af den i

§ 4 nævnte arvebeholdning, der overstiger et bundfradrag med et grundbeløb

på 285.700 kr. (2010-niveau) (333.100 kr. i 2024), idet grundbeløbet ved arv, der er afgiftspligtig i 2029 eller senere,

udgør 307.800 kr. (2010-niveau),

b) i en anmeldelse efter

§ 10, stk. 3, af den værdi af samtlige faste ejendomme og tilbehør hertil

samt formue tilknyttet faste driftssteder, der overstiger et bundfradrag med et

grundbeløb på 285.700 kr. (2010-niveau) (333.100 kr. i 2024), idet grundbeløbet ved erhvervelser, der er

afgiftspligtige i 2029 eller senere, udgør 307.800 kr. (2010-niveau), og

c) i en anmeldelse efter

§ 10, stk. 4-7, af den opgjorte formue.

Stk. 2. Efterlader afdøde sig både fuldstændigt særeje

og delingsformue, og skiftes særejet før delingsformuen, fratrækkes det i stk. 1

nævnte bundfradrag i særboet. Er særboet mindre end bundfradraget, fratrækkes det

resterende beløb i afdødes boslod, når fællesboet skiftes. Skiftes afdødes særeje

og delingsformuen samtidig, fordeles fradragsbeløbet forholdsmæssigt mellem særboet

og boslodden. Ved beregning af boafgift af aktier eller en virksomhed efter

§ 1 a fordeles bundfradraget forholdsmæssigt mellem henholdsvis den del

af arvebeholdningen, hvoraf der skal betales boafgift efter § 1, stk.

1, og den del af arvebeholdningen, hvoraf der skal betales afgift efter

§ 1 a.

Stk. 3. Overstiger den afgiftspligtige arvebeholdning

eller den afgiftspligtige formue i en anmeldelse efter

§ 10, stk. 3, hvoraf der efter det i stk. 1 og 2 nævnte fradrag skal beregnes

boafgift, ikke 2.000 kr., beregnes ingen boafgift. Overstiger den afgiftspligtige

arvebeholdning, hvoraf der skal betales tillægsboafgift, ikke 2.000 kr., beregnes

ingen tillægsboafgift. Overstiger formuen i en anmeldelse efter

§ 10, stk. 4-7, hvoraf der skal betales boafgift og eventuelt tillægsboafgift,

ikke 2.000 kr., beregnes ingen boafgifter.

Stk. 4. Grundbeløbet i stk. 1 reguleres efter personskattelovens

§ 20.

§ 6, stk. 1, litra a og b er ændret ved § 13.1 i

lov nr. 521 af 12.06.2009 fra d. 13.06.2009 og

har virkning fra og med indkomståret 2010. I § 6, stk. 1, litra a

og b, ændres »(i 1987-niveau) på 144.500 kr.,« til: »på 264.100 kr.

(2010-niveau),«.

§ 6, stk. 4 er indsat ved § 13.2 i

lov nr. 521 af 12.06.2009 fra d. 13.06.2009 og

har virkning fra og med indkomståret 2010.

§ 6, stk. 2 er ændret ved § 14.1 i lov nr. 550 af 30.05.2017 fra d. 01.01.2018. I § 6, stk.

2, 1. pkt., ændres »fælleseje« til: »delingsformue«, og i § 6, stk. 2, 1. og 3.

pkt., ændres »fællesejet« til: »delingsformuen«.

§ 6, stk. 2, 4. pkt. er indsat ved § 1.3 i lov nr. 683 af 08.06.2017 fra d. 01.07.2017 og har virkning

for udlodninger fra boer vedrørende personer, der er afgået ved døden den 1. januar

2016 eller senere, og for personer, for hvilke der er afsagt dødsfaldskendelse eller

dødsformodningsdom den 1. januar 2016 eller senere.

§ 6, stk. 1, litra a er ændret ved § 3.4 i lov

nr. 482 af 22.05.2024 fra d. 01.01.2026. Ændringen af det førstnævnte grundbeløb har virkning for arv,

der er afgiftspligtig i 2026, 2027 eller 2028. I § 6, stk. 1, litra a, ændres »264.100 kr. (2010-niveau)«

til: »285.700 kr. (2010-niveau), idet grundbeløbet ved arv, der er afgiftspligtig i 2029 eller senere,

udgør 307.800 kr. (2010-niveau)«.

§ 6, stk. 1, litra b er ændret ved § 3.5 i lov

nr. 482 af 22.05.2024 fra d. 01.01.2026. Ændringen af det førstnævnte grundbeløb har virkning for

erhvervelser, der er afgiftspligtige i 2026, 2027 eller 2028. I § 6, stk. 1, litra b, ændres »264.100 kr. (2010-niveau)«

til: »285.700 kr. (2010-niveau), idet grundbeløbet ved erhvervelser, der er afgiftspligtige i 2029 eller

senere, udgør 307.800 kr. (2010-niveau)«.

§ 7.

Tillægsboafgiften beregnes af hele den del af den i

§ 4 nævnte arvebeholdning eller formue, som tilfalder andre end de i

§ 1, stk. 2, nævnte personer. Forinden fratrækkes den del

af boafgiften, som forholdsmæssigt hviler på denne del af den afgiftspligtige arvebeholdning.

§ 7 er ændret ved § 3.6 i lov

nr. 482 af 22.05.2024 fra d. 01.01.2027 med virkning for arv og erhvervelser, der er afgiftspligtige i 2027 eller

senere. I § 7, 1. pkt., udgår »litra a-f,«.

Kapitel 2: Afgiftspligtens indtræden og omfang

§ 8.

Afgiftspligten indtræder ved en persons død eller ved afsigelse af dødsfaldskendelse

eller dødsformodningsdom.

Stk. 2. Når en gift person afgår ved døden og den længstlevende

ægtefælle vælger at sidde i uskiftet bo, indtræder afgiftspligten af afdødes del

af boet først, når det uskiftede bo skiftes.

Stk. 3. Ved udbetaling af falden arv eller vederlag for

afkald på arv, jf. § 5,

uden skifte, indtræder afgiftspligten af arven eller vederlaget ved udbetalingen.

Det i § 6 nævnte

bundfradrag finder ikke anvendelse ved afgiftsberegningen.

Stk. 4. Ved erhvervelsen af en kapital i et fideikommis

indtræder afgiftspligten ved successionen.

§ 8, stk. 3 er ophævet ved § 6.3 i lov nr. 516 af 06.06.2007 fra d. 01.01.2008. Hidtidig formulering:

Afgiftspligten af afdødes del af boet indtræder,

uanset om boet skiftes, hvis den efterlevende ægtefælle indgår nyt ægteskab. Det

i § 6 nævnte bundfradrag

finder ikke anvendelse ved afgiftsberegningen.

§ 8, stk. 2 er ændret ved § 6.1 i

lov nr. 221 af 21.03.2011 fra d. 01.07.2011. Overalt i loven ændres »efterlevende«

til: »længstlevende«.

§ 9.

Når en afdød person ved dødsfaldet havde hjemting her i landet, omfatter afgiftspligten

hele afdødes formue, uanset hvor den befinder sig.

Stk. 2. Havde afdøde ikke hjemting her i landet, omfatter

afgiftspligten faste ejendomme og tilbehør hertil samt formue tilknyttet faste driftssteder

her i landet.

Stk. 3. Er afdødes bo eller en del heraf henvist til

behandling her i landet efter lov om skifte af dødsboer,

omfatter afgiftspligten den del af afdødes formue, som er omfattet af skiftet her

i landet.

Kapitel 3: Opgørelse af afgiftsgrundlaget

§ 10.

Når et bo skiftes privat, skal boopgørelse indsendes i overensstemmelse med reglerne

i §§ 31 og

32 i

lov om skifte af dødsboer.

Stk. 2. Når et bo behandles ved en bobestyrer, skal

boopgørelse indsendes i overensstemmelse med reglerne i

§ 66 og § 68

i lov om skifte af dødsboer.

Stk. 3. Når afdøde havde hjemting i udlandet,

og der ikke sker skifte her i landet, men der skal beregnes boafgifter efter

§ 9, stk. 2, har arvingerne pligt til at indgive en anmeldelse om de afgiftspligtige

erhvervelser med angivelse af deres værdi, jf.

§ 12, stk. 1. Anmeldelsen skal være indgivet til skifteretten i København

senest 6 måneder efter, at arvingerne har fået kendskab til arven.

Stk. 4. Når en person succederer i retten til kapitalen

i et fideikommis, har den pågældende pligt til at indgive en anmeldelse af den afgiftspligtige

kapital til skifteretten i København senest 3 måneder efter, at vedkommende er succederet

i retten.

Stk. 5. Forsikringsselskaber, pensionskasser og pengeinstitutter

m.fl. samt repræsentanter for udenlandske forsikringsselskaber, der udbetaler afgiftspligtige

forsikringsbeløb m.v. til en begunstiget, skal senest 3 måneder efter udbetalingen

eller første udbetaling af en del af en forsikring m.v. indgive en anmeldelse til

skifteretten i afdødes retskreds.

Stk. 6. I de i

§ 8, stk. 3, nævnte situationer har den længstlevende ægtefælle eller boet

pligt til at indgive anmeldelse om det afgiftspligtige beløb til skifteretten senest

3 måneder efter indgåelsen af nyt ægteskab eller udbetaling af arv eller vederlag.

Stk. 7. Den begunstigede til en forsikring, der ikke

omfattes af stk. 5, har pligt til at indgive anmeldelse om det afgiftspligtige beløb

til skifteretten senest 3 måneder efter udbetalingen eller første udbetaling af

en del af en forsikring m.v.

Stk. 8. Anmeldelse efter stk. 3, 4, 6 og 7 skal underskrives

af den eller de anmeldelsespligtige. Anmeldelse efter stk. 5 skal underskrives af

selskabets ansvarlige ledelse eller af selskabets repræsentant her i landet.

§ 10, stk. 6, 1. pkt. er ændret ved § 6.4 i lov nr. 516 af 06.06.2007 fra d. 01.01.2008. I

§ 10, stk. 6, 1. pkt., udgår »og 4«.

§ 10, stk. 6 er ændret ved § 6.1 i

lov nr. 221 af 21.03.2011 fra d. 01.07.2011. Overalt i loven ændres »efterlevende«

til: »længstlevende«.

§ 11.

Aktiver og passiver i en trust, en fond eller en lignende enhed omfattet

af ligningslovens § 16 K medregnes ved boopgørelsen, i det omfang den afdøde har

været skattepligtig af eventuel positiv indkomst i trusten, fonden eller den lignende

enhed. Betingelserne i § 1, stk. 3, anses for opfyldt for de aktiver og passiver,

der medregnes efter 1. pkt.

§ 11 er indsat ved § 2 i lov nr. 540 af 29.04.2015. Har virkning for trusts og fonde,

der stiftes eller hvor der foretages indskud d. 01.07.2015 eller senere.

§ 12.

Aktiver og passiver i dødsboer ansættes i boopgørelsen til deres handelsværdi,

jf. dog §§ 12 a og 12 c, på

den i boopgørelsen fastsatte opgørelsesdag. Er et aktiv udloddet før opgørelsesdagen,

og er der givet told- og skatteforvaltningen meddelelse herom i henhold til

dødsboskattelovens § 5, stk. 2, ansættes aktivet dog til værdien på udlodningstidspunktet.

I en anmeldelse efter

§ 10, stk. 3, 4 og 7, anføres værdierne på anmeldelsestidspunktet. I en

anmeldelse efter

§ 10, stk. 6, jf.

§ 8, stk. 3, anføres værdierne på udbetalingstidspunktet. I en anmeldelse

efter § 10, stk. 5, anføres værdierne på udbetalingstidspunktet.

Ved opgørelsen af sidstnævnte værdi fratrækkes afgift efter

pensionsbeskatningsloven, som skal betales af det udbetalte beløb. Ved opgørelse

af en indkomstskattepligtig udenlandsk pensionsordning, som ikke er fritaget for

boafgift, jf. § 3, stk. 1, litra b, fratrækkes 40 pct. af den

samlede værdi på udbetalingstidspunktet. Ansættelsen er bindende for

boet, arvingerne, legatarerne, den længstlevende ægtefælle, selskaberne og repræsentanterne

for udenlandske forsikringsselskaber.

Stk. 2. Hvis en værdiansættelse ikke er baseret på en

sagkyndig vurdering og told- og skatteforvaltningen finder, at værdiansættelsen

ikke svarer til handelsværdien eller en værdi opgjort efter §§ 12 a

eller 12 c på de i stk. 1 nævnte tidspunkter, kan den ændre

værdiansættelsen eller anmode skifteretten om at udmelde en eller flere sagkyndige

til at foretage en vurdering efter § 93 i lov

om skifte af dødsboer. Hvis told- og skatteforvaltningen vil ændre ansættelsen

uden sagkyndig vurdering, skal den give boet og skifteretten meddelelse om ændringen

inden 3 måneder efter boopgørelsens modtagelse. Ønsker told- og skatteforvaltningen

sagkyndig vurdering, skal den inden samme frist rette henvendelse til skifteretten

herom. Hvis told- og skatteforvaltningen ændrer værdiansættelsen uden sagkyndig

vurdering, kan boet inden 4 uger efter at have modtaget meddelelse om ændringen

anmode skifteretten om at udmelde en eller flere sagkyndige til at foretage en vurdering

efter § 93 i lov om

skifte af dødsboer. Anmodning om sagkyndig vurdering skal ledsages af en

skriftlig begrundelse. Kopi tilsendes boet henholdsvis told- og skatteforvaltningen

samtidig med indgivelse af anmodning til skifteretten.

Stk. 3. Ønsker told- og skatteforvaltningen eller boet

omvurdering foretaget efter

§ 94 i lov om skifte af dødsboer, skal der gives boet henholdsvis told-

og skatteforvaltningen og skifteretten meddelelse herom inden 4 uger efter, at meddelelse

om vurderingsresultatet er modtaget.

Stk. 4. Stk. 1-3 finder tilsvarende anvendelse på opgørelser

efter § 33, stk. 3, i lov om skifte af

dødsboer.

§ 12, stk. 1, 4.-6. pkt. er ændret fra d. 01.01.1999, jfr. § 1 i lov

nr. 143 af 17.03.1999.

§ 12, stk. 1, 2. pkt. er ændret ved § 3.1 i

lov nr. 458 af 09.06.2004 fra d. 10.06.2004

§ 12, stk. 3 er ændret ved § 9.3 i lov nr. 428 af 06.06.2005 fra d. 01.11.2005: I § 12, stk.

3, ændres »skattemyndigheden« til: »told- og skatteforvaltningen«.

§ 12, stk. 1, 4. pkt. er ophævet og § 12, stk. 1, 5. pkt. er ændret ved § 6.5 i

lov nr. 516

af 06.06.2007 fra d. 01.01.2008. § 12, stk. 1, 4. pkt., ophæves, og i §

12, stk. 1, 5. pkt., der bliver 4. pkt., ændres »stk. 4,« til: »stk. 3,«.

§ 12, stk. 1 er ændret ved § 1.8 i lov nr. 369 af

09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere.

I § 12, stk. 1, 1. pkt., indsættes efter »handelsværdi«: », jf. dog § 12 a,«.

§ 12, stk. 2 er ændret ved § 1.9 i lov nr. 369 af

09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere.

I § 12, stk. 2, 1. pkt., indsættes efter »handelsværdien«: »eller en værdi opgjort efter § 12 a«.

§ 12, stk. 1 er ændret ved § 4.1 i lov nr. 562

af 27.05.2025 fra d. 01.07.2025 med virkning for overdragelser og udlodninger fra dødsboer, hvor der

på tidspunktet for overdragelsen eller udlodningen af ejendommen er meddelt ejeren en vurdering af ejendommen

pr. 01.03.2021 eller senere efter ejendomsvurderingslovens §§ 5 eller 6. I § 12, stk. 1, 1. pkt.,

ændres »§ 12 a« til: »§§ 12 a og 12 c«.

§ 12, stk. 2 er ændret ved § 4.2 i lov nr. 562

af 27.05.2025 fra d. 01.07.2025 med virkning for overdragelser og udlodninger fra dødsboer, hvor der

på tidspunktet for overdragelsen eller udlodningen af ejendommen er meddelt ejeren en vurdering af ejendommen

pr. 01.03.2021 eller senere efter ejendomsvurderingslovens §§ 5 eller 6. I § 12, stk. 2, 1. pkt.,

ændres »§ 12 a« til: »§§ 12 a eller 12 c«.

§ 12 a. Uanset § 12, stk. 1,

kan boet vælge, at reglerne i stk. 2-9 anvendes ved værdiansættelse af aktier og virksomheder, der opfylder betingelserne

for nedsat afgift

i § 1 a, stk. 1-3. 1. pkt. gælder dog ikke, hvis virksomheden i det væsentligste består af

aktiviteter, der har medført kommercielle salg i mindre end 3 år på overdragelsestidspunktet, eller virksomhedens

aktivitet i det væsentligste består af udvikling og ejerskab af immaterielle aktiver, der endnu ikke har givet afkast.

Stk. 2. Aktier, der ikke er optaget til handel på et reguleret marked eller en

multilateral handelsfacilitet (unoterede aktier), ansættes i boopgørelsen til en værdi svarende til selskabets

egenkapital opgjort efter stk. 3 med tillæg af den kapitaliserede værdi af virksomhedens merindtjening opgjort

efter stk. 4-8. 1. pkt. finder tilsvarende anvendelse ved værdiansættelse af en personligt drevet virksomhed.

Værdien efter 1. og 2. pkt. kan ikke sættes til en lavere værdi end den regulerede egenkapital, jf. stk. 3, og

ikke lavere end 0 kr. for virksomheder i selskabsform.

Stk. 3. Egenkapitalen udgør virksomhedens bogførte egenkapital efter

årsregnskabets skæringsdato i den senest udløbne regnskabsperiode på overdragelsestidspunktet med følgende reguleringer:

1) Fast ejendom ansættes til handelsværdien, ejendomsværdien ansat efter reglerne

i ejendomsvurderingslovens § 11 eller dagsværdien,

jf. årsregnskabslovens bilag 1, D, nr. 2.

2) Unoterede aktier i associerede eller tilknyttede selskaber,

jf. årsregnskabslovens bilag 1, B, nr. 5 og 7, ansættes til

en værdi opgjort efter stk. 2-8.

3) Bogført værdi af immaterielle aktiver fratrækkes.

4) For virksomheder i selskabsform medregnes udskudt skat, herunder udskudt skat, der skyldes

eventuelle reguleringer efter stk. 4-8 i forhold til årsregnskabet, jf. dog nr. 6.

5) Bogført værdi af egne aktier fratrækkes.

6) Andre reguleringer, der er påkrævet for at kunne anvende reglerne i stk. 2-9.

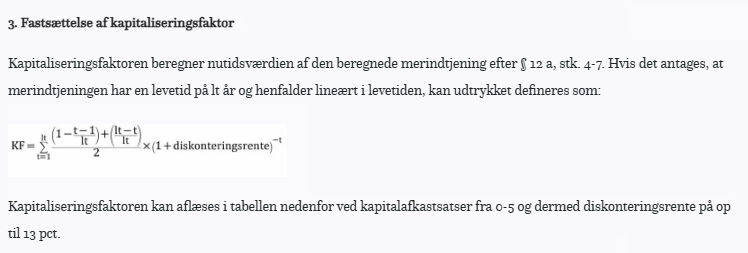

Stk. 4. Virksomhedens merindtjening udgør det efter stk. 5 vægtede

gennemsnit af virksomhedens regulerede resultat opgjort på grundlag af de seneste 5 års regnskaber med

fradrag af en normalforrentning af virksomhedens driftsaktiver efter stk. 7. Dækker et regnskab ikke en

periode på 12 måneder, omregnes alle beløb i regnskabet til en 12-månedersperiode, før det regulerede

resultat for regnskabsåret opgøres. Det regulerede resultat opgøres på grundlag af det regnskabsmæssige

resultat før skat med følgende reguleringer:

1) Finansielle indtægter fratrækkes bortset fra finansielle indtægter vedrørende finansieringsvirksomhed.

2) Finansielle udgifter tillægges bortset fra finansielle udgifter vedrørende finansieringsvirksomhed.

3) Ekstraordinære poster elimineres.

4) Afskrivninger på immaterielle aktiver tillægges.

5) I personligt drevne virksomheder fratrækkes ikkeudgiftsført løn eller vederlag til en eventuel

medarbejdende ægtefælle.

6) Andre reguleringer, der er påkrævet for at kunne anvende reglerne i stk. 2-9.

Stk. 5. Det vægtede gennemsnit af de regulerede resultater efter stk. 4

opgøres, ved at resultatet for det femtesidste regnskabsår (år 1) ganges med 1, resultatet for det fjerdesidste

regnskabsår (år 2) ganges med 2, resultatet for det tredjesidste regnskabsår (år 3) ganges med 3, resultatet

for det næstsidste regnskabsår (år 4) ganges med 4, og resultatet for det sidste regnskabsår (år 5) ganges med 5,

hvorefter summen heraf divideres med 15.

Stk. 6. Ved overdragelse af en personligt ejet virksomhed fratrækkes halvdelen

af det efter stk. 4 og 5 fremkomne beløb som driftsherreløn. Der fratrækkes dog mindst 250.000 kr. og højst 2.000.000 kr.

som driftsherreløn.

Stk. 7. I det efter stk. 4-6 opgjorte beløb fratrækkes en forrentning af

virksomhedens aktiver i den seneste balance forud for overdragelsen reguleret efter stk. 3 bortset fra driftsfremmede

aktiver som f.eks. obligationer og pantebreve. Forrentningsprocenten fastsættes til den på overdragelsestidspunktet

gældende kapitalafkastsats, jf. virksomhedsskattelovens § 9,

med tillæg af 3 procentpoint.

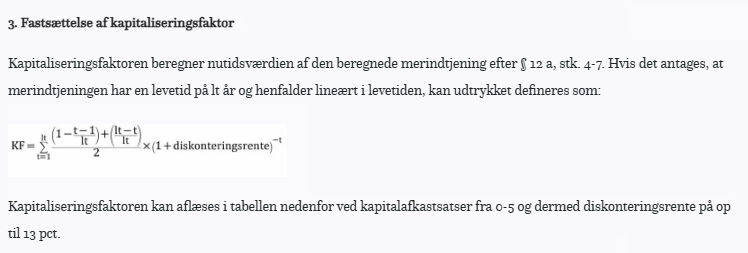

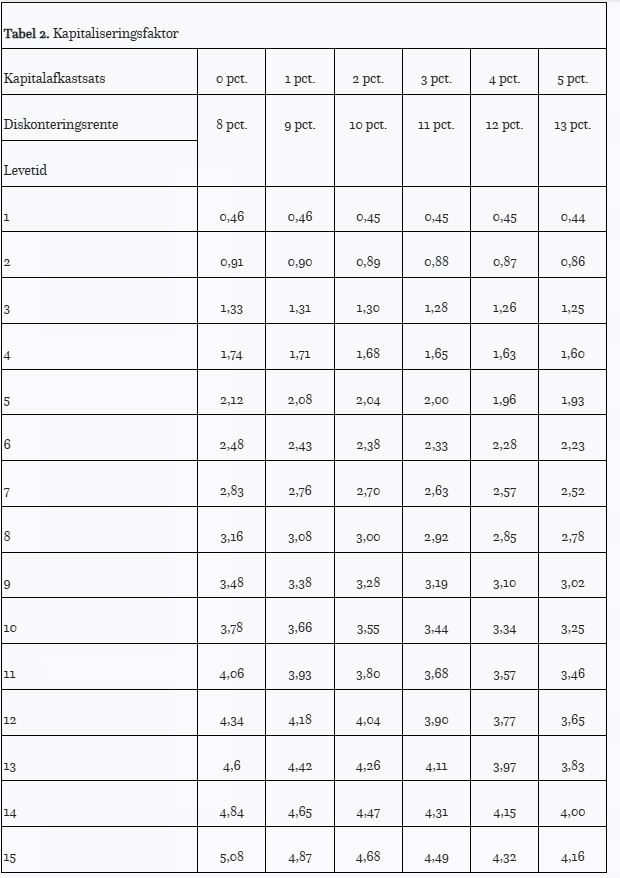

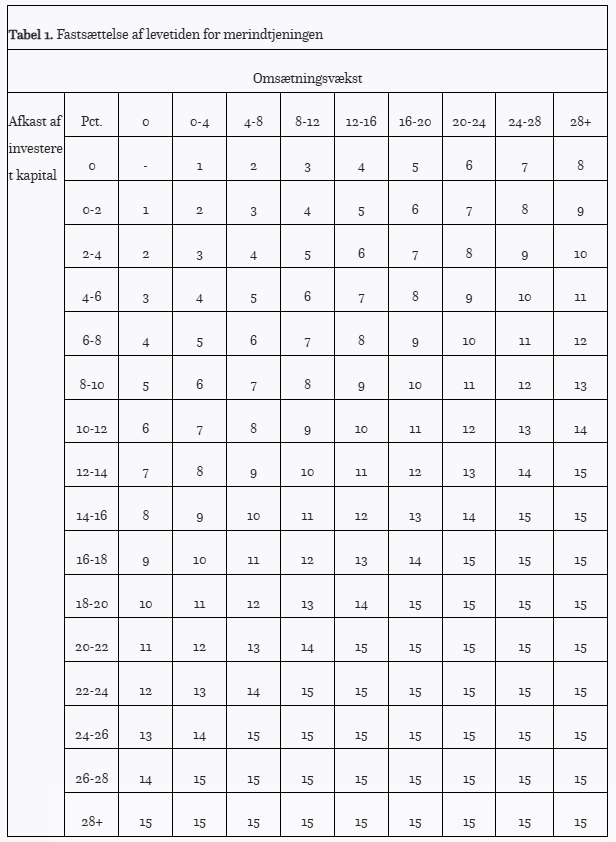

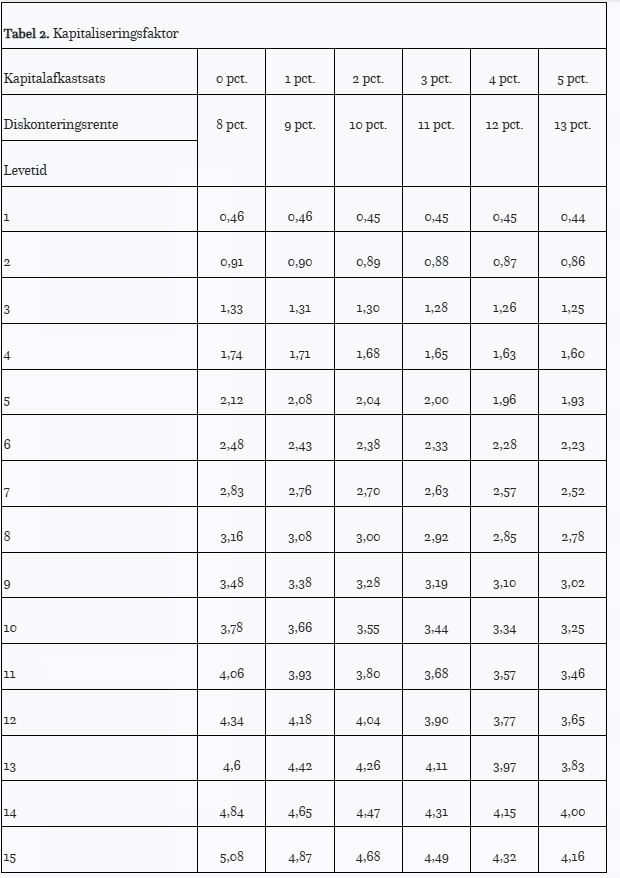

Stk. 8. Virksomhedens merindtjening opgjort efter stk. 4-7 kapitaliseres ved

anvendelse af en kapitaliseringsfaktor, der fastsættes på grundlag af en diskonteringsrente og merindtjeningens

levetid. Som diskonteringsrente anvendes den på overdragelsestidspunktet gældende kapitalafkastsats,

jf. virksomhedsskattelovens § 9, med tillæg af 8 procentpoint.

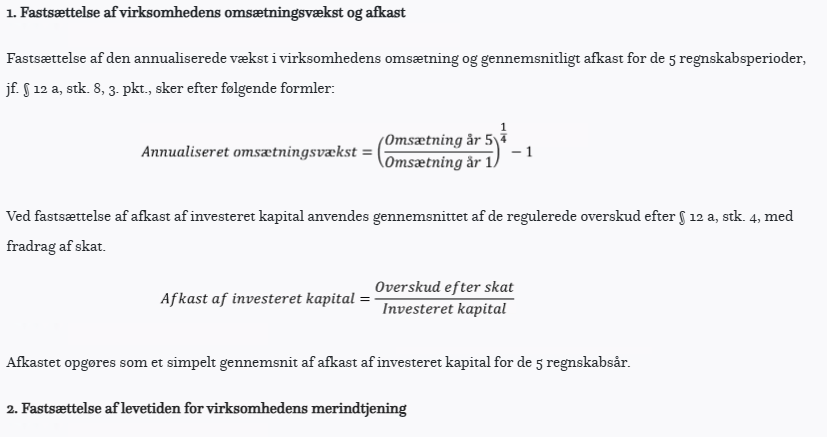

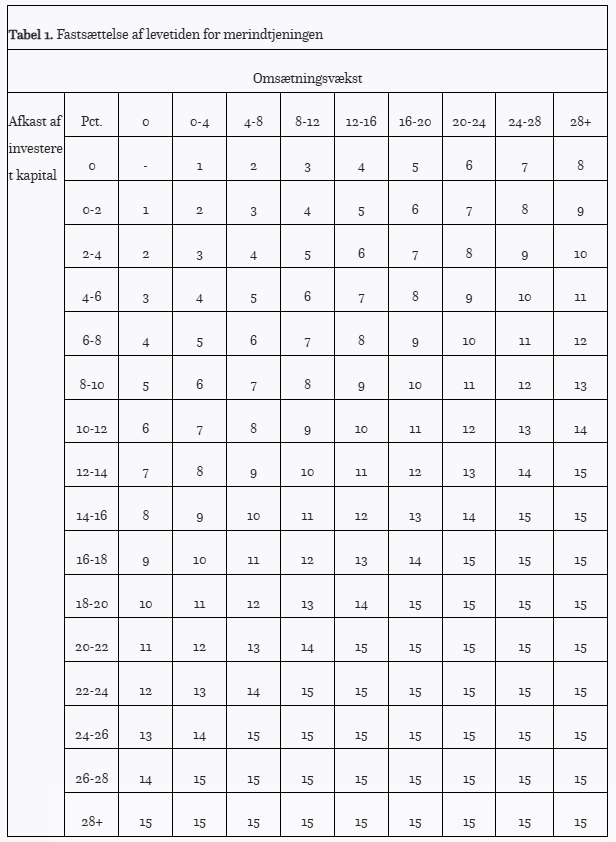

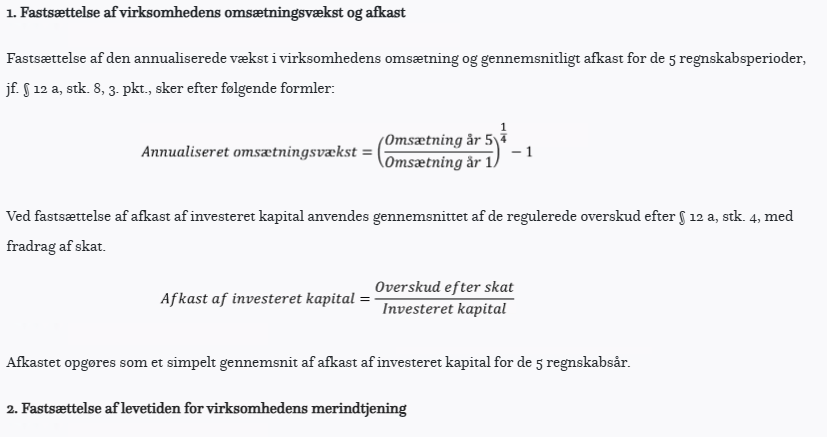

Merindtjeningens levetid fastsættes i hele år som en kombination af den gennemsnitlige annualiserede vækst i

virksomhedens nettoomsætning i de seneste 5 års regnskaber og gennemsnittet af det årlige afkast efter skat

af virksomhedens aktiver i samme periode, jf. bilag 1, nr. 1 og 2,

hvorefter merindtjeningen kan have en levetid på indtil 15 år. Ved fastsættelse af kapitaliseringsfaktoren

anses merindtjeningen for at aftage lineært indtil levetidens ophør ved anvendelse af formlen

i bilag 1, nr. 3.

Stk. 9. Virksomhedens værdi udgør, jf. stk. 2, summen af beløbet opgjort

efter stk. 3 (reguleret egenkapital) og beløbet opgjort efter stk. 4-8 (kapitaliseret merindtjening). Afgiftsgrundlaget

udgør boets ejerandel af virksomheden. Har ejerandelene forskellige rettigheder, fordeles virksomhedens værdi mellem

ejerne på dette grundlag.

§ 12 a er indsat ved § 1.4 i lov nr. 683 af 08.06.2017 fra d. 01.07.2017 og har virkning

for udlodninger fra boer vedrørende personer, der er afgået ved døden den 1. januar

2016 eller senere, og for personer, for hvilke der er afsagt dødsfaldskendelse eller

dødsformodningsdom den 1. januar 2016 eller senere.

§ 12 a er ophævet, og ny § 12 a er indsat, ved § 1.10 i lov nr. 369 af

09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere. Anmodning

om genoptagelse, der indeholder en ændret boopgørelse eller gaveanmeldelse, skal indgives senest d. 01.09.2025.

Hidtidig formulering: § 12 a. Er arvebeholdningen helt eller delvis

omfattet af § 1 a, kan told- og skatteforvaltningen ændre boets fordeling i boopgørelsen. Hvis told- og

skatteforvaltningen vil ændre boets fordeling, skal den give boet og skifteretten

meddelelse herom inden 3 måneder efter boopgørelsens modtagelse. Har told- og skatteforvaltningen

ikke de oplysninger, der er nødvendige for at tage stilling til værdiansættelsen,

suspenderes fristen i den periode, der forløber, fra told- og skatteforvaltningen

anmoder om disse oplysninger, og indtil oplysningerne modtages.

§ 12 a, stk. 1 er ændret ved § 4.3 i lov nr. 562

af 27.05.2025 fra d. 01.07.2025. I § 12 a, stk. 1, 1. pkt., indsættes efter »kan«: »boet vælge, at«.

§ 12 b. Er arvebeholdningen helt

eller delvis omfattet af § 1 a, kan told- og skatteforvaltningen ændre boets fordeling i

boopgørelsen. Vil told- og skatteforvaltningen ændre boets fordeling, skal den give boet og skifteretten meddelelse

herom inden 3 måneder efter boopgørelsens modtagelse. Har told- og skatteforvaltningen ikke de oplysninger, der

er nødvendige for at tage stilling til værdiansættelsen, suspenderes fristen i den periode, der forløber, fra

told- og skatteforvaltningen anmoder om disse oplysninger, og indtil oplysningerne modtages.

§ 12 b er indsat ved § 1.10 i lov

nr. 369 af 09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere.

§ 12 c.

Uanset § 12, stk. 1, kan boet vælge, at fast ejendom værdiansættes svarende til ejendomsværdien

ansat efter reglerne i ejendomsvurderingslovens § 11.

§ 12 c er indsat ved § 4.4 i lov

nr. 562 af 27.05.2025 fra d. 01.07.2025 med virkning for overdragelser og udlodninger fra dødsboer, hvor

der på tidspunktet for overdragelsen eller udlodningen af ejendommen er meddelt ejeren en vurdering af

ejendommen pr. 01.03.2021 eller senere efter ejendomsvurderingslovens §§ 5 eller 6.

§ 13.

Ved opgørelsen af den afgiftspligtige arvebeholdning i et bo kan fratrækkes afdødes

gældsforpligtelser og andre byrder på afdødes formue, når boet omfatter alle afdødes

aktiver. Indgår der i arvebeholdningen aktier eller en virksomhed, der er omfattet

af § 1 a, skal gæld og andre byrder, der vedrører virksomheden

m.v., fratrækkes ved opgørelsen af den værdi, hvormed virksomheden m.v. indgår i

afgiftsgrundlaget. Bliver afgiftsgrundlaget efter henholdsvis § 1

og § 1 a herved negativt, modregnes det negative afgiftsgrundlag

i et eventuelt positivt afgiftsgrundlag efter henholdsvis § 1

og § 1 a. Ved opgørelsen kan endvidere fratrækkes de boudgifter,

som har været afholdt ved boets behandling, herunder udgifter til begravelsen og

indkomstskat, der pålignes boet. Boudgifter fordeles forholdsmæssigt mellem arvebeholdninger

omfattet af henholdsvis § 1, stk. 1, og § 1 a, stk.

1, medmindre en boudgift direkte er knyttet til et bestemt aktiv eller en

bestemt gældspost m.v.

Stk. 2. Omfatter afgiftspligten kun enkelte aktiver

eller en begrænset del af afdødes formue, kan kun fratrækkes de af afdødes gældsforpligtelser

og andre byrder, der hviler på disse aktiver eller denne del af formuen.

Stk. 3. Gældsforpligtelser, som afdøde måtte have påtaget

sig over for de i § 22

nævnte personer eller over for sin ægtefælle, kan ikke fratrækkes i boet, når de

ikke stammer fra virkeligt ydede lån eller andre præstationer.

§ 13, stk. 1, 2., 3. og 5. pkt. er indsat ved §§ 1.5 og 1.6 i lov nr. 683 af 08.06.2017 fra d. 01.07.2017 og har virkning

for udlodninger fra boer vedrørende personer, der er afgået ved døden den 1. januar

2016 eller senere, og for personer, for hvilke der er afsagt dødsfaldskendelse eller

dødsformodningsdom den 1. januar 2016 eller senere.

§ 13 a.

I det omfang en længstlevende ægtefælle, arving eller legatar indtræder i et dødsbos

skattemæssige stilling efter dødsboskattelovens

§ 36 med hensyn til et aktiv, hvortil der er knyttet et eventuelt fremtidigt

skattetilsvar, skal der i boopgørelsen beregnes en passivpost til udligning af skattetilsvaret.

Passivposten fratrækkes ved opgørelsen af den afgiftspligtige arvebeholdning. 1.

pkt. finder tilsvarende anvendelse ved en længstlevende ægtefælles overtagelse af

aktiver, der hidrører fra den længstlevende ægtefælles andel af fællesboet.

Stk. 2. Passivposten

efter stk. 1 beregnes på grundlag af den lavest mulige skattepligtige fortjeneste,

som ville være fremkommet, hvis dødsboet havde solgt aktivet på skæringsdagen i

boopgørelsen. Indtræder en længstlevendes ægtefælle, arving eller legatar i dødsboets

skattemæssige stilling i forhold til en fast ejendom, beregnes passivposten udelukkende

på grundlag af den eller de gevinster, hvori der indtrædes. Er aktivet acontoudloddet, og er der givet den kommunale

skattemyndighed meddelelse herom i henhold til

dødsboskattelovens § 5, stk. 2, træder udlodningsdagen dog i stedet for

skæringsdagen. Som salgssum anses den værdi, hvortil aktivet skal medtages i boopgørelsen.

Stk. 3. Passivposten udgør 30 pct. af den efter stk.

2 beregnede fortjeneste, der ikke ville være aktieindkomst. Passivposten af den

efter stk. 2 beregnede fortjeneste, der ville være aktieindkomst, udgør 22 pct.

Har boet valgt at værdiansætte aktier eller virksomheder i boopgørelsen

efter § 12 a eller værdiansætte fast ejendom i boopgørelsen

efter § 12 c, skal denne værdi anvendes ved beregning af

passivposter efter 1. og 2. pkt.

Stk. 4. I det omfang konto for opsparet overskud overtages

efter dødsboskattelovens § 39, stk. 2,

beregnes der af indeståendet med tillæg af den hertil svarende virksomhedsskat en

passivpost. Der beregnes dog ikke passivpost for overskud opsparet i indkomstårene

1987-90. Passivposten udgør 9 pct. for overskud opsparet i indkomståret 1991, 12

pct. for overskud opsparet i indkomstårene 1992-1998, 13,5 pct. for overskud i indkomstårene

1999-2000, 15 pct. for overskud opsparet i indkomstårene 2001-2004, 16,5 pct. for

overskud opsparet i indkomstårene 2005-2006 , 18,75 pct. for overskud

opsparet i indkomstårene 2007-2013, 19,1 pct. for overskud opsparet i indkomståret

2014, 19,9 pct. for overskud opsparet i indkomståret 2015 og 21 pct. for overskud

opsparet i indkomståret 2016 og senere indkomstår.

Stk. 5. I det omfang en konjunkturudligningskonto

overtages efter dødsboskattelovens § 39, stk.

3, beregnes der af indeståendet med tillæg af den hertil svarende konjunkturudligningsskat

en passivpost på 12 pct. for indkomstårene 1993-1998, en passivpost på 13,5 pct.

for indkomstårene 1999-2000, en passivpost på 15 pct. for indkomstårene 2001-2004,

en passivpost på 16,5 pct. for indkomstårene 2005-2006 , en passivpost

på 18,75 pct. for indkomstårene 2007-2013, en passivpost på 19,1 pct. for indkomståret

2014, en passivpost på 19,9 pct. for indkomståret 2015 og en passivpost på 21 pct.

for indkomståret 2016 og senere indkomstår.

Stk. 6. Den pågældende længstlevende ægtefælle, arving

eller legatar og boet kan aftale at fastsætte en passivpost til en lavere procentdel

end angivet i stk. 3-5.

Ved lov nr. 910 af 16.12.1998 § 10 er der sket ændringer i BAL

§ 13 a, stk. 4 og 5 med virkning fra d. 01.01.1999.

§ 13 a, stk. 1, 3. pkt.

finder anvendelse, hvis førstafdøde er død d. 01.01.2000 eller senere, jfr. overgangsreglen

i § 25, stk. 4 i lov nr. 166 af 24.03.1999)

Ved lov nr. 958 af 20.12.1999 er BAL § 13 a, stk. 2, 1. pkt. blevet

ændret. (Finder anvendelse, hvis dødsfald eller skiftebegæring indgivet d. 01.01.2000

eller senere). Indtil da var ordlyden følgende: Passivposterne efter stk. 1 beregnes på grundlag af den skattepligtige

fortjeneste, som ville være fremkommet, hvis aktivet var blevet solgt på skæringsdagen

i boopgørelsen.

§ 13 a, stk. 3 er ændret fra d. 01.01.2006 ved § 1.1 i

lov nr. 1414 af 21.12.2005 : I § 13 a, stk. 3,

udgår », hvis fortjenesten vedrører unoterede aktier, og 12,5 pct., hvis

fortjenesten vedrører børsnoterede aktier

§ 13 a, stk. 4 og 5 er ændret ved lov nr. 1279 af 20.12.2000 fra d. 01.01.2001

§ 13 a, stk. 4, 3. pkt. er ændret ved § 4.1 i lov nr. 426 af 06.06.2005 fra og med indkomståret 2005.

§ 13 a, stk. 5 er ændret ved § 4.2 i lov nr. 426 af 06.06.2005 fra og med indkomståret 2005.

§ 13 a, stk. 3, 2. pkt. er ændret

ved § 4.1 i

lov nr. 540 af 06.06.2007 fra d. 01.07.2007 med virkning for indkomståret

2007 og senere indkomstår. I § 13 a, stk. 3, 2. pkt.,

ændres »20 pct.« til: »22 pct.«

§ 13 a, stk. 4, 3. pkt. er ændret ved § 4.2 i lov nr. 540 af 06.06.2007 fra d. 01.07.2007 med virkning

for indkomståret 2007 og senere indkomstår. Hidtidig formulering:

Passivposten udgør 9 pct.

for overskud opsparet i indkomståret 1991, 12 pct. for overskud opsparet i indkomstårene

1992-1998, 13,5 pct. for overskud i indkomstårene 1999-2000, 15 pct. for overskud

opsparet i indkomstårene 2001-2004 og 16,5 pct. for overskud opsparet i indkomståret

2005 og senere indkomstår.

§ 13 a, stk. 5 er ændret ved § 4.3 i lov nr. 540 af 06.06.2007 fra d. 01.07.2007 med virkning

for indkomståret 2007 og senere indkomstår. Hidtidig formulering:

Stk. 5. I det omfang konjunkturudligningskonto

overtages efter dødsboskattelovens § 39, stk. 3, beregnes der af indeståendet med

tillæg af den hertil svarende konjunkturudligningsskat en passivpost på 12 pct.

for indkomstårene 1993-1998, en passivpost på 13,5 pct. for indkomstårene 1999-2000,

en passivpost på 15 pct. for indkomstårene 2001-2004 og en passivpost på 16,5 pct.

for indkomståret 2005 og senere indkomstår.

§ 13 a, stk. 2, sidste pkt. er ophævet ved § 4.1 i lov nr. 521 af 17.06.2008

fra d. 01.07.2008 og finder anvendelse, når en person er afgået ved døden efter

lovens ikrafttræden. Ved skifte af uskiftet bo i den længstlevende ægtefælles levende

live finder ændringen anvendelse, når anmodning om skifte er indgivet efter lovens

ikrafttræden. Hidtidig formulering: Ved opgørelsen

af fortjeneste, der ville være aktieindkomst, skal der ikke ske nedsættelse efter

dødsboskattelovens § 32, stk. 2 og 4.

§ 13 a, stk. 1, 2 og 6 er ændret ved § 6.1 i

lov nr. 221 af 21.03.2011 fra d. 01.07.2011. Overalt i loven ændres »efterlevende«

til: »længstlevende«.

§ 13 a, stk. 4 er ændret ved § 3.1 i

lov nr. 792 af 28.06.2013 fra d. 01.07.2013.

I § 13 a, stk. 4, 3. pkt., ændres »og 18,75 pct.

for overskud opsparet i indkomståret 2007 og senere indkomstår.« til: », 18,75 pct.

for overskud opsparet i indkomstårene 2007-2013, 19,1 pct. for overskud opsparet

i indkomståret 2014, 19,9 pct. for overskud opsparet i indkomståret 2015 og 21 pct.

for overskud opsparet i indkomståret 2016 og senere indkomstår.«

§ 13 a, stk. 5 er ændret ved § 3.2 i

lov nr. 792 af 28.06.2013 fra d. 01.07.2013.

I § 13 a, stk. 5, ændres »og en passivpost på 18,75

pct. for indkomståret 2007 og senere indkomstår.« til: », en passivpost på 18,75

pct. for indkomstårene 2007-2013, en passivpost på 19,1 pct. for indkomståret 2014,

en passivpost på 19,9 pct. for indkomståret 2015 og en passivpost på 21 pct. for

indkomståret 2016 og senere indkomstår.«

§ 13 a, stk. 3, 3. pkt. er indsat ved § 1.11 i lov nr. 369 af

09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere.

§ 13 a, stk. 3 er ændret ved § 4.5 i lov nr. 562

af 27.05.2025 fra d. 01.07.2025 med virkning for overdragelser og udlodninger fra dødsboer, hvor der på

tidspunktet for overdragelsen eller udlodningen af ejendommen er meddelt ejeren en vurdering af ejendommen

pr. 01.03.2021 eller senere efter ejendomsvurderingslovens §§ 5 eller 6. I § 13 a, stk. 3, 3. pkt., indsættes

efter »12 a«: »eller værdiansætte fast ejendom i boopgørelsen efter § 12 c«.

§ 14.

Af kapitaler og formuegoder, hvortil der ved dødsfaldet knyttes en brugs- eller

indtægtsnydelse, betales boafgift og eventuelt tillægsboafgift af kapitalens eller

formuegodets værdi uden hensyntagen til brugs- eller indtægtsnydelsen.

Stk. 2.

§ 3 finder ikke anvendelse for så vidt angår kapitaler og formuegoder som

nævnt i stk. 1. Af arv som nævnt i stk. 1, der tilfalder den afdødes ikke fraseparerede

ægtefælle, betales der boafgift, jf. § 1, stk. 1. Af arv som

nævnt i stk. 1, der tilfalder offentlige institutioner m.v. som nævnt i

§ 3, stk. 2, betales boafgift og tillægsboafgift, jf. § 1, stk. 1

og 2.

Stk. 3. Afgifter af de i stk. 1 nævnte kapitaler og

formuegoder kan betales af kapitalen eller formuegodet.

§ 14 er ændret fra d. 01.07.1999 ved lov nr. 386 af 02.06.1999.

§ 15.

I boafgifterne kan fratrækkes bo- eller arveafgift, der er betalt til fremmed stat,

Grønland eller Færøerne, af dér beliggende eller beroende aktiver. Fradraget kan

dog højst udgøre et beløb svarende til de danske boafgifter af de pågældende aktiver.

Der gives ikke fradrag for udenlandsk bo- eller arveafgift af aktiver, der er omfattet

af § 3, eller som

er fritaget for danske boafgifter i henhold til en indgået dobbeltbeskatningsaftale

om arv og gave.

§ 16.

I boer, der behandles ved bobestyrer, skal bobestyreren og skifteretten sørge for,

at boafgifter betales af afdødes samlede afgiftspligtige værdier, og at gaveafgift,

der ikke er betalt rettidigt, samt boafgifter eller gaveafgift, hvormed afdøde har

haft henstand, jf. § 36,

betales.

Stk. 2. Arvingerne er pligtige til at give bobestyreren

oplysninger om afgiftspligtige gaver, som afdøde dem bekendt har givet eller modtaget,

og som ikke er afgiftsberigtiget.

§ 17.

Skifteretten gennemgår boopgørelser og beregner og opkræver afgifterne, jf.

§§ 79 og 80 i lov

om skifte af dødsboer, bortset fra opkrævning af forhøjet afgift efter

§ 1 b, stk. 1.

Stk. 2. Skifteretten gennemgår anmeldelser efter

§ 10, stk. 3-7, og indsender herefter anmeldelsen til told- og skatteforvaltningen.

Når told- og skatteforvaltningen har godkendt værdiansættelserne, beregner og opkræver

skifteretten afgifterne.

Stk. 3. Er boopgørelsen i et privat skiftet bo ikke

indgivet rettidigt, og kan den afgiftspligtige arvebeholdning ikke opgøres, kan

skifteretten opgøre den skønsmæssigt.

§ 17, stk. 1 er ændret ved § 1.7 i lov nr. 683 af 08.06.2017 fra d. 01.07.2017 og har virkning

for udlodninger fra boer vedrørende personer, der er afgået ved døden den 1. januar

2016 eller senere, og for personer, for hvilke der er afsagt dødsfaldskendelse eller

dødsformodningsdom den 1. januar 2016 eller senere. I § 17, stk. 1, indsættes efter

»dødsboer«: », bortset fra opkrævning af forhøjet afgift efter § 1 b, stk. 1«.

§ 18.

Medmindre andet følger af et af afdøde oprettet testamente eller af aftale mellem

arvingerne og eventuelle legatarer, anses boafgiften ved delingen af arvebeholdningen

for at hvile forholdsmæssigt på hele den afgiftspligtige arvebeholdning, og tillægsboafgiften

anses for at hvile forholdsmæssigt på den del af arvebeholdningen, hvoraf der beregnes

tillægsboafgift.

Kapitel 4: Indbetaling af afgifterne

§ 19.

Boafgifterne i privat skiftede boer, bobestyrerboer og i anmeldelser efter

§ 10, stk. 3, 4, 6 og 7, forfalder til betaling 4 uger efter, at boet eller

den afgiftspligtige har modtaget afgiftsopkrævningen, med sidste rettidige betalingsdag

14 dage senere. Falder den sidste rettidige betalingsdag på en helligdag eller lørdag,

forlænges fristen til den følgende hverdag.

Stk. 2. Boafgifter af afgiftspligtige forsikringer m.v.

skal tilbageholdes af det selskab, der udbetaler forsikringen m.v., og afgifterne

af hele forsikringen indbetales til skifteretten samtidig med, at angivelsen efter

§ 10, stk. 5,

indgives.

Stk. 3. Skifteretten påser, at boafgifterne af afgiftspligtige

forsikringer m.v. er korrekt beregnede.

§ 20.

I boer behandlet ved en bobestyrer hæfter bobestyreren for boafgifterne.

Stk. 2. I privat skiftede boer hæfter arvingerne personligt

og solidarisk for boafgifterne. Legatarer hæfter solidarisk, men kun med værdien

af det modtagne.

Stk. 3. En privatskiftende arving kan som betingelse for

at acceptere privat skifte kræve, at der, inden deling af boet påbegyndes, skal

stilles bankgaranti eller tilsvarende sikkerhed for boafgifterne, eller at utvivlsomt

tilstrækkelige midler til dækning af afgiftskravene indsættes på en spærret konto

i et pengeinstitut.

Stk. 4. Personer, der er anmeldelsespligtige efter § 10, stk. 3, 4, 6 og

7, hæfter for boafgifterne.

Stk. 5. Har en arving eller legatar uden skifte fået

udbetalt arv eller vederlag for afkald på arv, jf.

§ 8, stk. 3, hæfter arvingen, legataren og boet for boafgifterne.

Stk. 6. Forsikringsselskaber, pengeinstitutter, pensionskasser

og repræsentanter for udenlandske forsikringsselskaber hæfter for afgifterne af

afgiftspligtige forsikringsbeløb m.v., som de udbetaler til en begunstiget.

§ 20, stk. 5 er ændret ved § 6.6 i lov nr. 516 af 06.06.2007 fra d. 01.01.2008. I

§ 20, stk. 5, ændres »§ 8, stk. 4,« til: »§ 8, stk. 3,«.

§ 21.

Arvinger, der ikke har hjemting her i landet, og som ønsker at overtage et bo til

privat skifte, skal, inden boet udleveres, stille bankgaranti eller tilsvarende

sikkerhed for boafgifternes betaling eller lade sig repræsentere ved en arving i

boet, der har hjemting her i landet.

§ 21 a.

Arvingen eller legataren skal ved forhøjelse af boafgiften efter §

1 b, stk. 1, give meddelelse om overdragelsen senest 4 uger fra overdragelsen

til told- og skatteforvaltningen. § 26, stk. 2, 1. og 3. pkt.,

finder tilsvarende anvendelse ved afgiftsforhøjelse efter 1. pkt., hvoraf der ikke

er betalt afgift.

Stk. 2. Foreligger en anmeldelse om afgiftsforhøjelse

ikke rettidigt, kan told- og skatteforvaltningen foretage en skønsmæssig fastsættelse

af den afgiftspligtige værdi. Hvis en ansættelse efter 1. pkt. er for lav, skal

arvingen eller legataren give told- og skatteforvaltningen underretning herom, idet

fristerne i § 26, stk. 4, finder tilsvarende anvendelse.

Stk. 3. Forhøjelsen, jf. § 1 b,

stk. 1, forrentes fra overdragelsen med en rentesats på 1 pct. p.a. over

Nationalbankens diskonto, dog mindst med 3 pct. p.a. Afgiften forfalder til betaling,

senest 4 uger efter at arvingen eller legataren har modtaget afgiftsopkrævningen

fra told- og skatteforvaltningen med sidste rettidige betalingsdag 14 dage senere.

Falder den sidste rettidige betalingsdag på en helligdag eller lørdag, forlænges

fristen til den følgende hverdag.

§ 21 a er indsat ved § 1.8 i lov nr. 683 af 08.06.2017 fra d. 01.07.2017 og har virkning

for udlodninger fra boer vedrørende personer, der er afgået ved døden den 1. januar

2016 eller senere, og for personer, for hvilke der er afsagt dødsfaldskendelse eller

dødsformodningsdom den 1. januar 2016 eller senere.

Kapitel 5: Det afgiftspligtige område, afgiftens størrelse

og afgiftspligtens indtræden.

§ 22.

En person kan afgiftsfrit give gaver, hvis samlede værdi inden for et kalenderår

ikke overstiger et grundbeløb på 58.700 kr. (2010-niveau) (2024:

74.100

kr.) til

a)

afkom, stedbørn og deres afkom samt børn, som gavegiver

efter børnelovens § 27 a, stk. 2 eller 4,

har afgivet erklæring om medmoderskab til, og disse børns afkom,

b) afdødt barns eller stedbarns længstlevende ægtefælle,

c) forældre og en mand, som har afgivet erklæring om medmoderskab til gavegiver

efter børnelovens § 27 a, stk. 2 eller 4,

d) personer, der har haft fælles bopæl med gavegiver i de sidste 2 år før

modtagelsen af gaven, og personer, der tidligere har haft fælles bopæl med gavegiver

i en sammenhængende periode på mindst 2 år, når den fælles bopæl alene er ophørt

på grund af institutionsanbringelse, herunder i en ældrebolig,

e) plejebørn, der har haft bopæl hos gavegiver i en sammenhængende periode

på mindst 5 år, når opholdet er begyndt, inden plejebarnet fyldte 15 år, og højst

en af plejebarnets forældre har haft bopæl hos gavegiver sammen med plejebarnet,

f) stedforældre, bedsteforældre og forældre til en mand, som har afgivet erklæring

om medmoderskab til gavegiver

efter børnelovens § 27 a, stk. 2 eller 4 og

g)

søskende.

Stk. 2. En person kan afgiftsfrit give barns eller stedbarns

ægtefælle gaver, hvis samlede værdi inden for et kalenderår ikke overstiger et grundbeløb

på 20.500 kr. (2010-niveau) (2024: 25.900 kr.).

Stk. 3. Gaver mellem ægtefæller, der ikke er fraseparerede,

er afgiftsfri, jf. dog

§ 24, stk. 3

Stk. 4. Grundbeløbene i stk. 1 og 2 reguleres

efter personskattelovens § 20.

Stk. 5. Gaver fra en regent eller dennes ægtefælle til tronfølgeren

eller dennes ægtefælle er undtaget fra gaveafgiftspligten. 1. pkt. finder tilsvarende anvendelse for

gaver fra en tidligere regent eller dennes ægtefælle til regenten, dennes ægtefælle, tronfølgeren

eller dennes ægtefælle.

§ 22, stk. 3 er ændret fra d. 01.07.1999 ved lov nr. 386 af 02.06.1999

§ 22, stk. 1 er ændret ved § 13.3 i

lov nr. 521 af 12.06.2009 fra d. 13.06.2009 og

har virkning fra og med indkomståret 2010. I § 22, stk. 1, ændres

»(i 1987-niveau) på 32.100 kr.« til: »på 58.700 kr. (2010-niveau)«.

§ 22, stk. 2 er ændret ved § 13.4 i

lov nr. 521 af 12.06.2009 fra d. 13.06.2009 og

har virkning fra og med indkomståret 2010. I § 22, stk. 2, ændres

»(i 1987-niveau) på 11.200 kr.« til: »på 20.500 kr. (2010-niveau).«

§ 22, stk. 4 er indsat ved § 13.5 i

lov nr. 521 af 12.06.2009 fra d. 13.06.2009 og

har virkning fra og med indkomståret 2010.

§ 22, stk. 1 er ændret ved § 6.1 i

lov nr. 221 af 21.03.2011 fra d. 01.07.2011. Overalt i loven ændres »efterlevende«

til: »længstlevende«.

§ 22, stk. 5 er indsat ved § 1.5 i lov nr. 1589 af 27.12.2019 fra d. 01.01.2020.

§ 22, stk. 6 er indsat ved § 1.2 i lov nr. 682 af

11.06.2024 fra d. 13.06.2024 med virkning fra d. 01.01.2024.

§ 22, stk. 1, litra e og f er ændret ved §§ 1.12-1.13 i lov nr. 369 af

09.04.2025 fra d. 01.01.2027 med virkning for gaver, der ydes d. 01.01.2027 eller senere.

I § 22, stk. 1, litra e, ændres »plejebarnet, og« til: »plejebarnet,«, og i litra f,

ændres »bedsteforældre.« til: »bedsteforældre og«.

§ 22, stk. 1, litra g er indsat ved § 1.14 i lov nr. 369 af

09.04.2025 fra d. 01.01.2027 med virkning for gaver, der ydes d. 01.01.2027 eller senere.

§ 22, stk. 5 er ophævet ved § 1.15 i lov nr. 369 af

09.04.2025 fra d. 11.04.2025 med virkning for gaver, der ydes d. 01.10.2024 eller senere og

for udlodninger fra boer vedrørende personer, der er afgået ved døden d. 01.10.2024 eller senere. Stk. 6 bliver herefter stk. 5.

Hidtidig formulering: Stk. 5. Hvis en gavegiver ikke har efterladt sig

afkom, finder § 23, stk. 1, 1. pkt., tilsvarende anvendelse

på aktier og virksomheder, som tilfalder gavegiverens søskende og disses børn og

børnebørn, når betingelserne i § 23 a, stk. 1, 1. pkt., og stk. 2,

er opfyldt. Foretager gavemodtageren inden udløbet af en periode på 3 år fra modtagelsen

direkte eller indirekte en hel eller delvis overdragelse af aktier eller virksomheder,

der er omfattet af § 23 a, stk. 1, 1. pkt., bortfalder anvendelsen

af 1. pkt. for denne del af gaven, idet forhøjelsen dog reduceres forholdsmæssigt

til den andel af 3-årsperioden, som ikke er udløbet ved overdragelsen. § 23 b, stk. 2 og 3,

finder tilsvarende anvendelse.

§ 22, stk. 1, litra a er ændret ved § 2.3 i lov nr. 563

af 27.05.2025 fra d. 01.06.2025 med virkning for gaver, der ydes d. 01.06.2025 eller senere.

Hidtidig formulering: a) afkom, stedbørn og deres afkom,

§ 22, stk. 1, litra c er ændret ved § 2.4 i lov nr. 563

af 27.05.2025 fra d. 01.06.2025 med virkning for gaver, der ydes d. 01.06.2025 eller senere.

I § 22, stk. 1, litra c, indsættes efter »forældre«: »og en mand, som har afgivet erklæring om medmoderskab

til gavegiver efter børnelovens § 27 a, stk. 2 eller 4«.

§ 22, stk. 1, litra f er ændret ved § 2.5 i lov nr. 563

af 27.05.2025 fra d. 01.06.2025 med virkning for gaver, der ydes d. 01.06.2025 eller senere.

I § 22, stk. 1, litra f, ændres »og bedsteforældre« til: », bedsteforældre og forældre til en mand, som har

afgivet erklæring om medmoderskab til gavegiver efter børnelovens § 27 a, stk. 2 eller 4«.

§ 23.

Der skal betales 15 pct. i afgift af gaver til personer, jf. dog §§

23 a og 23 b, som nævnt i

§ 22, stk. 1, litra a-e og g,

i det omfang gaverne i et kalenderår overstiger

det i § 22, stk. 1, nævnte beløb. Der skal ligeledes betales

15 pct. i afgift af gaver til barns eller stedbarns ægtefælle, i det omfang gaverne

i et kalenderår overstiger det i

§ 22, stk. 2, nævnte beløb.